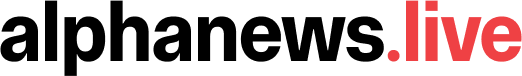

Κοινό μήνυμα ότι οι εταιρείες χρηματοοικονομικής τεχνολογίας μπορούν να δημιουργήσουν θετικές συνέργειες με τα παραδοσιακά ιδρύματα, έστειλαν από τη Λευκωσία ο Διοικητής της Κεντρικής Τράπεζας της Κύπρου Κωνσταντίνος Ηροδότου και ο Πρόεδρος της Ευρωπαϊκής Αρχής Τραπεζών Χοσέ Μανουέλ Κάμπα, υπογραμμίζοντας ταυτόχρονα πως οι επόπτες και το κανονιστικό πλαίσιο θα πρέπει να επαγρυπνούν, καθώς οι νέες τεχνολογίες συνοδεύονται από προκλήσεις και κινδύνους.

Παράλληλα, μιλώντας στο πλαίσιο εκδήλωσης με τίτλο «Μπορούν οι τράπεζες και οι εταιρείες χρηματοοικονομικής τεχνολογίας να συνυπάρξουν;», ο κ. Κάμπα εξήρε τον σημαντικό μετασχηματισμό των κυπριακών τραπεζών, οι οποίες κατάφεραν να μειώσουν τον δείκτη των κόκκινων δανείων τους στο 3% των συνολικών δανείων και τις ενεθάρρυνε να συνεχίσουν την καλή δουλειά, καθώς ο δείκτης των ΜΕΔ παραμένει λίγο πάνω από τον ευρωπαϊκό μέσο όρο.

Σημείωσε δε ότι προκαταρτικά αποτελέσματα για το πρώτο τρίμηνο του έτους φέρουν τον κυπριακό τραπεζικό τομέα μεταξύ των τραπεζικών συστημάτων με τον ψηλότερο δείκτη απόδοσης ιδίων κεφαλαίων, καθώς η κερδοφορία τους ευνοήθηκε από τα αυξανόμενα επιτόκια και τα διερυνόμενα επιτοκιακά περιθώρια, την ώρα που κατάφεραν να συγκρατήσουν το κόστος χρηματοδότησης τους.

Η υψηλότερη κερδοφορία, πρόσθεσε, βοήθησε τις κυπριακές τράπεζες να βελτιώσουν τους δείκτες φερεγγυότητάς τους, την ίδια ώρα που παρουσιάζουν πολύ υψηλά επίπεδα ρευστότητας.

Έτοιμες οι τράπεζες για συνεργασίες με κολοσσούς τεχνολογίας (BigTech)

Παράλληλα, ο Πρόεδρος της ΕΑΤ αναφέρθηκε σε αποτελέσματα του εαρινού ερωτηματολογίου εκτίμησης κινδύνων (RAQ), τα οποία δεν έχουν ακόμη δημοσιευθεί, λέγοντας ότι το 85% των κυπριακών τραπεζών, που απάντησαν στην έρευνα, δήλωσαν ότι αγκαλιάζουν την χρηματοοικονομική τεχνολογία.

Όπως είπε, ένα ποσοστό μεταξύ 50% και 100% των πελατών των τραπεζών έχουν πρόσβαση είτε στη λιανική είτε στην εταιρική τραπεζική μέσω ψηφιακών μέσων, ενώ το 82% των τραπεζών αναμένονται να αξιοποιήσουν εφαρμογές τεχνητής νοημοσύνης για κανονιστικές ή εποπτικές αναφορές, την παρακολούθηση ρίσκου, τον εντοπισμό απάτης και για την εκτίμηση της πιστοληπτικής ικανότητας.

«Το 82% των τραπεζών που απάντησαν, έχουν αναφέρει σχέδια για συνεργασίες με μια μεγάλη εταιρεία συνεργασίας για την διάθεση χρηματοοικονομικών υπηρεσιών», είπε.

Ο κ. Κάμπα είπε πως η ισχυρή ζήτηση για λύσεις χρηματοοικονομικής τεχνολογίας «αντανακλά τον θετικό ρόλο που μπορεί να διαδραματίσει η τεχνολογία στη διαμόρφωση της χρηματοοικονομικής διαμεσολάβησης».

Όπως είπε, για τα χρηματοπιστωτικά ιδρύματα, η χρηματοοικονομική τεχνολογία μπορεί να βελτιώσει την αποδοτικότητα, σε εσωτερικές διαδικασίες, περιλαμβανομένης της κανονιστικής συμμόρφωσης και εποπτικής αναφοράς. «Η ανάθεση λειτουργιών σε εξειδικευμένες μονάδες τεχνολογίας μπορεί να ενισχύσει την επικέντρωση (των τραπεζών) σε βασικές εργασίες», είπε, τονίζοντας ταυτόχρονα πως η αξιοποίηση ψηφιακών πλατφορμών ή οι συνεργασίες με εταιρείες τεχνολογίας θα βοηθήσει τα τραπεζικά ιδρύματα να διεισδύσουν σε ευρύτερες βάσεις πελατών, περιλαμβανομένων και διασυνοριακών, αξιοποιώντας οικονομίες κλίμακας.

«Προκειμένου όλες αυτές οι ευκαιρίες να αξιοποιηθούν υπεύθυνα, η βιομηχανία, οι επόπτες πρέπει να είναι ενεργοί στον εντοπισμό, την παρακολούθηση και τον μετριασμό των κινδύνων που πολλές φορές είναι πολυσχιδείς και αλληλένδετοι», τόνισε ο κ. Κάμπα.

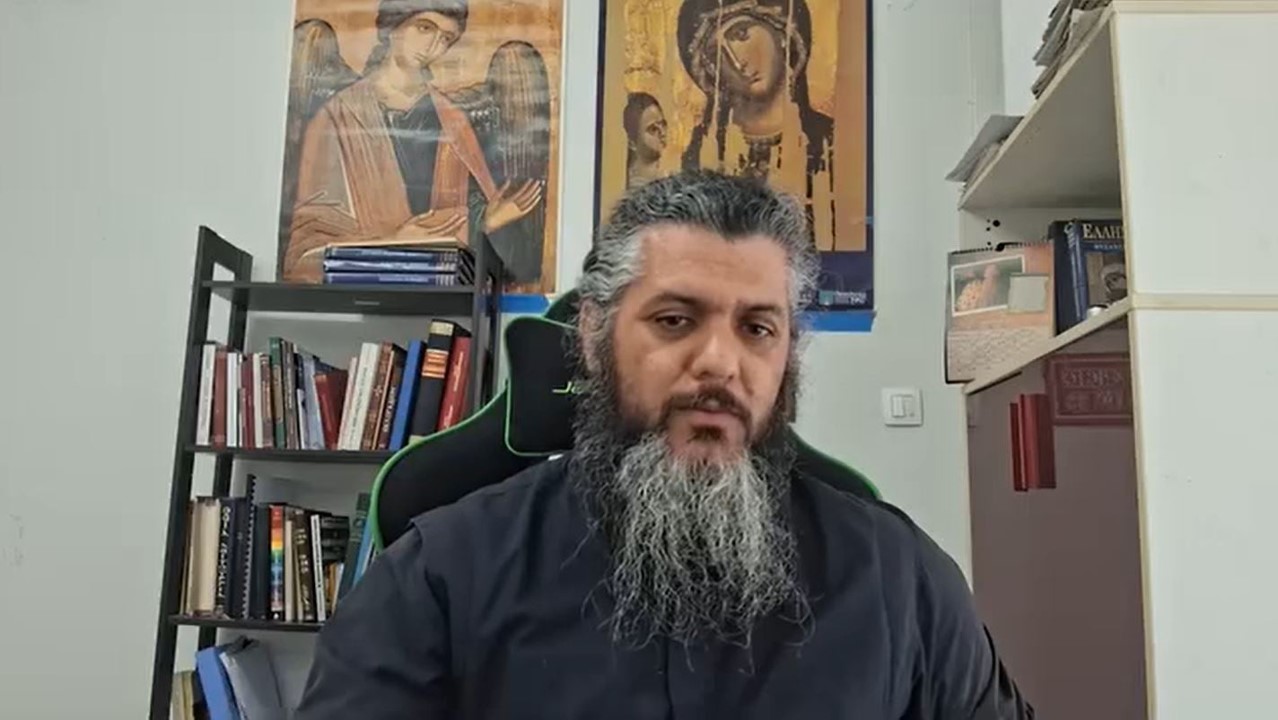

Στη δική του ομιλία, ο κ. Ηροδότου τόνισε πως οι τράπεζες και οι fintechs μπορούν να συνεργαστούν, προκειμένου να αξιοποιήσουν τα δυνατά σημεία εκάστου, προσφέροντας έτσι καλύτερες υπηρεσίες στους πελάτες. «Μπορούν να αξιοποιηθούν ωφελήματα όταν συνδυαστεί την ευρύτητα του δικτύου και η εποπτική τεχνογνωσία μιας τράπεζας με την ευλυγισία και το καινοτόμο λειτουργικό μοντέλο μιας εταιρείας χρηματοοικονομικής τεχνολογίας», τόνισε.

Μεταξύ άλλων αναφέρθηκε στην ανάγκη χρηματοδότησης των εταιρειών αυτών προκειμένου να αυξήσουν τον κύκλο εργασιών τους, ενώ οι τράπεζες μπορούν δυνητικά να επωφεληθούν από συνεργασίες με τις εταιρείες αυτές αποκτώντας εμπειρία σε νέες τεχνολογίες και επιχειρηματικά μοντέλα.

«Οι νέες ευκαιρίες συνοδεύονται από προκλήσεις και κινδύνους. Η εποπτική και κανονιστική κοινότητα θα πρέπει να επαγρυπνούν και να διασφαλίζουν ότι υπάρχει συμμόρφωση με νόμους και κανονισμούς, ανεξαρτήτως επιχειρηματικών μοντέλων και του επιπέδου τεχνολογικής προόδου», υπογράμμισε.

Αναφέρθηκε σε κινδύνους κυβερνοασφάλειας, διακυβέρνησης και προστασίας προσωπικών δεδομένων, αλλά και επιχειρησιακής ανθεκτικότητας.

«Ενόψει αυτών των κινδύνων», υπογράμμισε, «αναμένουμε πως τα ιδρύματα που αυξάνουν την εξάρτησή τους από καινοτόμες τεχνολογίες να εφαρμόσουν μια αντίστοιχη αύξηση των δεξιοτήτων στην τεχνολογία, τους κινδύνους και στις τεχνικές μετριασμού κινδύνων σε επίπεδο διοίκησης και φυσικά επικαιροποιημένα και σθεναρά μοντέλα διαχείρισης κινδύνων».

Ίδιοι κανόνες για ίδιες δραστηριότητες και ρίσκα

Ο κ. Κάμπα ρωτήθηκε για αυτό που χαρακτηρίζεται ως υπέρμετρο βάρος εποπτείας επί των πιστωτικών ιδρυμάτων, έναντι τον εταιρειών fintech και αν αυτό εμποδίζει τις τράπεζες να επενδύουν στην καινοτομία, τονίζοντας πως οι κανόνες παραμένουν οι ίδιοι για ιδρύματα που έχουν ίδιες δραστηριότητες και κινδύνους.

Αναφέρθηκε σε προβλήματα που παρουσιάστηκαν σε εταιρείες κρυπτοπεριουσιακών στοιχείων που αφορούσαν προβλήματα διακυβέρνησης, ένωση ιδίων κεφαλαίων με κεφάλαια πελατών. «Αυτά είναι γνωστά προβλήματα που χρειάζονται ορθή διαχείριση από την εταιρεία. Συνεπώς πιστεύω ότι οι ίδιοι κανόνες πρέπει να ισχύουν για εταιρείες που ενέχουν τους ίδιους κινδύνους», συμπλήρωσε.

Από την πλευρά του ο κ. Ηροδότου τόνισε πως η διαδικασία αδειοδότησης και η κανονιστική συμμόρφωση είναι διαφορετική καθότι οι τράπεζες αποδέχονται καταθέσεις. Ως εκ τούτου πρέπει να διασφαλίσουμε ότι είναι καλά κεφαλαιοποιημένες, ανθεκτικές και μπορούν να διαχειριστούν κινδύνους».

«Αυτός είναι ο στόχος της εποπτείας και δεν στοχεύει την καινοτομία, στην ουσία και ως εθνικός επόπτης και ως η ΕΚΤ, είμαστε υπέρ της καινοτομίας και της τεχνολογίας δεν υπάρχει κάτι που το απαγορεύει, επιθυμούμε τις τράπεζες να εισέλθουν στην καινοτομία με τρόπο που να μην αυξάνει τους κινδύνους», πρόσθεσε.

Σε παρατήρηση ότι ο ίδιος ανέδειξε αρκετούς κινδύνους ο κ. Κάμπα είπε πως είναι πιο επιφυλακτικός, καθώς υπάρχουν ρίσκα και ευκαιρίες. «Είναι σημαντικό να καταδεικνύονται οι κίνδυνοι αλλά, όπως είπε και ο Διοικητής, δεν σημαίνει ότι είμαστε κατά της καινοτομίας», κατέληξε.